В Узбекистане законодательно взят курс на цифровые банки и развитие дистанционного банковского обслуживания. Уже можно дистанционно открывать и закрывать банковские вклады. В конце декабря 2017 года ЦБ сообщал, что в 2018 году начнет внедрять удаленную идентификацию пользователей, которая позволит совершать все банковские операции через мобильное приложение или сайт.

Одна из составляющих цифрового банкинга — чат-боты и робоэдвайзинг. О том, как внедрить эти технологии в банковском секторе Узбекистана и каких результатов достигли зарубежные банки, рассказывает специалист Национального банка Мангуберди Абдукаримов.

Мангуберди Абдукаримов

Мангуберди Абдукаримов

Менеджер проекта Центра по анализу мировых рынков, инвестиций и технологий Национального банка ВЭД РУ

В 2016 году Deutsche Bank начал собирать мнения о том, как искусственный интеллект можно использовать в предоставлении финансовых услуг. За рубежом такие банки, как RBS и Barclays широко применяют искусственный интеллект в маркетинговых исследованиях, оценке кредитоспособности заемщиков, одобрении выдачи кредита, анализе кредитной карты, идентификации клиентов с риском, выявлении мошенничества и других целях. Банки используют ИИ для сокращения затрат и упрощения взаимодействия с клиентами.

Сейчас многие транзакции осуществляются без физического участия сотрудника банка, например, при осуществлении онлайн-платежей. Только консультирование требует физического взаимодействия. Интенсивное развитие информационных технологий и процесс цифровизации ведут не только к автоматизации, но и к фундаментальной реорганизации банковских сервисов, создавая новые бизнес-процессы, такие как чат-боты и робоэдвайзеры.

Финансовые технологии становятся стратегически важным составляющим в сфере банковских услуг. Так, в банках затраты на информационно-коммуникационные технологии (ИКТ) составляют приблизительно 15−20% от всех затрат, уступая только затратам на заработную плату сотрудников. По сравнению с другими отраслями банковский сектор направляет значительные инвестиции в ИКТ: банки — 9,4%, страховой сектор — 3,3%, и авиакомпании — 2,6% от совокупной прибыли. С развитием ИКТ роль ИИ в банковском секторе будет повышаться.

Как чат-боты внедряют за рубежом

Крупные зарубежные банки постепенно делегируют большие объемы рутинных работ бэк-офиса искусственному интеллекту. Помимо этого, некоторые функции фронт-офиса, например, консультирование клиентов через цифровые каналы, также передаются искусственному интеллекту для повышения качества банковских услуг.

Согласно опросу аналитической компании Accenture, большинство банков придерживаются мнения, что искусственный интеллект окажет существенное положительное влияние на повышение качества банковских услуг в ближайшем будущем.

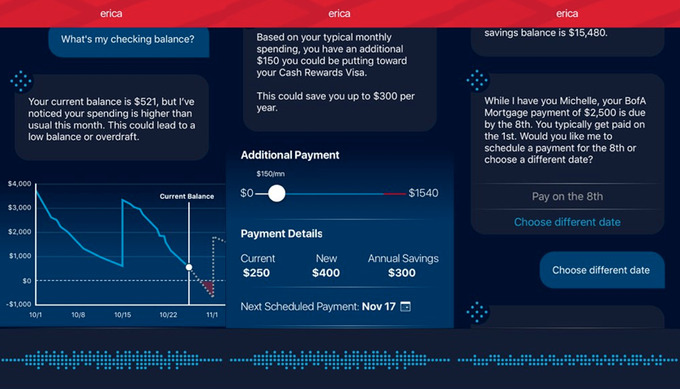

Зарубежные банки используют искусственный интеллект как в бэк-офисе, так и фронт-офисе. Например, крупнейшие банки в Северной Америке, такие как Bank of America, JPMorgan Chase, Capital One, Master Card и American Express в 2016 году успешно внедрили платформу чат-ботов. В частности, крупнейший банк США Bank of America предлагает своим клиентам услуги чат-бот ассистента «Эрика». Он не использует сторонние платформы вроде Facebook Messenger, а разработан как самостоятельное приложение.

Чат-бот Эрика от Bank of America

Данный чат-бот разработан для отправки уведомлений клиентам, предоставления советов при выборе привлекательного вклада и оплаты счетов.

Банк JPMorgan Chase внедрил чат-боты для облегчения операций бэк-офиса, что позволило сэкономить более 360 тыс. часов рабочей силы. Чат-бот ассистент банка Capital One помогает клиентам сохранять деньги на выгодных условиях. Master Card разработал чат-бот в мессенджере Facebook для улучшения цифровых услуг. С помощью него клиенты могут проверять историю платежей, баланс счетов и следить за расходами.

Внедрение искусственного интеллекта рассматривают также такие крупные зарубежные банки, как Goldman Sachs Group, Morgan Stanley, Citigroup и UBS Group.

С 2015 года популярность чат-ботов и робоэдвайзеров в США и Европе растет. Они выступают в роли финансовых советников, которые анализируют доходы и расходы клиентов, затем предлагают пути прибыльного накопления, экономии средств и пополнения сберегательного счета. Услуги чат-ботов за рубежом предоставляются посредством таких платформ как SMS-информирование, Facebook Messenger, Slack. Так, приложения обмена сообщениями стали популярными каналами взаимодействия с клиентами, обогнав социальные сети.

Искусственный интеллект в банковской сфере Узбекистана: что нужно учесть

Внедрение искусственного интеллекта в банковскую сферу Узбекистана сталкивается с множеством практических трудностей. Банкам следует определить цель использования ИИ. Например, если банки преследуют сверхбыстрое обслуживание клиентов посредством искусственного интеллекта, то от этого может пострадать качество обслуживания.

Успешное внедрение ИИ в банковскую сферу Узбекистана требует совершенствования базы данных клиентов и сотрудничества со специалистами ведущих зарубежных финтех-компаний и оценки рисков.

- В первую очередь следует разработать соответствующие алгоритмы для эффективной работы с большим объемом данных о клиентах. Базы данных должны быть централизованными, чтобы источник информации о финансовом положении клиента был един, а чат-бот предоставлял клиентам советы по управлению денежными средствами.

- Необходимо преобразовать данные о клиентах в удобный формат. Для этого зарубежные банки внедрили единую систему Data Warehouse (DW), которая представляет собой хранилище данных. Внедрение DW позволит банкам решить и другие проблемы, такие как замена морально устаревших систем, обработка данных в режиме реального времени. Современные DW позволяют мгновенно отправлять уведомления клиентам.

- Следующее важное условие — налаживание тесного сотрудничества со специалистами ведущих финтех-компаний.

- Также необходимы планирование и оценка потенциальных рисков.

- Искусственный интеллект — сложная технология, следовательно, ненадлежащая реализация этапов проекта создаст значительные риски и может причинить вред клиентам. Для минимизации этих рисков сотрудники банка и специалисты ИКТ должны участвовать во всех этапах проектирования и внедрения чат-ботов и робоэдвайзинга. Перед запуском необходимо тщательное тестирование для выявления и оценки рисков.

- Безопасность чат-ботов обеспечивается технологиями, идентичными с теми, которые используются в мобильных приложениях. К ним относятся двухфакторная и биометрическая аутентификация, технологии анализа поведения и другие более продвинутые технологии ИИ. Для обеспечения максимальной безопасности коммуникация с чат-ботом должна быть зашифрована.

Чат-боты и робоэдвайзинг — новая бизнес-модель, которая способна трансформировать банковскую сферу Узбекистана. Эти технологии обеспечат ряд преимуществ для банков, в частности, улучшат качество обслуживания, сохранят существующую базу клиентов и привлекут новых. Данные технологии способны содействовать борьбе против мошеннических действий. Можно с уверенностью утверждать, что чат-боты и робоэдвайзинг имеют огромную перспективу развития в банковской сфере Узбекистана.

Ранее Spot на карточках объяснял, что поменяется с развитием цифрового банкинга в стране.