Аналитик консалтинговой компании Leverage Исфандиер Ахмедов рассматривает экономическую ситуацию в Узбекистане глазами иностранного инвестора: страна улучшает позиции в международных рейтингах, но на практике либерализацию пока еще сдерживают административные оковы, рынок ценных бумаг остается неразвитым, а влияние государства на экономику слишком велико.

Каковы риски и перспективы для инвестиционной привлекательности Узбекистана, эксперт пишет специально для Spot.

Исфандиер Ахмедов

Аналитик консалтинговой компании Leverage

Зачем инвестировать в Узбекистан? Сегодня этим вопросом задается не только внешний, но и свой внутренний инвестор.

90-е канули в лету, однако вопрос грамотной «упаковки» инвестиционной привлекательности страны остается актуальным. Несмотря на все старания властей и шаги по либерализации внутреннего рынка, множество интересных инвестиционных и стартап-проектов буксуют на этапе анализа и экспертизы.

Туманные индексы развития

Оценка качества инвестиционного климата должна фокусироваться на способности зарубежных и местных компаний войти на конкретный рынок (отрасль), организовывать деятельность (провести операции), получить доступ к финансированию и выйти на окупаемый уровень рентабельности.

В мировом экспертном пространстве достаточно всевозможных индексов и показателей, оценивающих качество и легкость ведения коммерческой деятельности в той или иной стране, однако некоторые из них не актуальны.

Так, например индекс свободы ведения бизнеса EADB и его показатели, оцениваемые Всемирным банком в ежегодном докладе Doing Business, отражают лишь юридическую оценку, которая выстроена таким образом, что улучшение/ухудшение показателя одной страны приводит к изменению индекса по другим странам, где наблюдается стабильность в оцениваемых параметрах.

Узбекистан занимает 76-е место среди 190 стран мира в рейтинге Doing Business, в том числе 12-е место по показателю «Регистрация предприятий». Улучшения коснулись показателей легкости открытия предприятия, регистрации собственности, уплаты налогов, защиты миноритариев, получения кредитов и трансграничной торговли.

Более-менее объективным можно считать Индекс глобальной конкурентоспособности (Global Competitiveness Index, GCI) в рамках доклада Всемирного экономического форума Global Competitiveness Report, который объединяет результаты опроса руководителей компаний и количественные данные.

GCI оценивает институциональную основу внутреннего рынка, его инфраструктуру, макроэкономическую и деловую среду, здравоохранение и образование, профессиональную подготовку кадров и качество рынка труда, эффективность товарных и финансовых рынков, технологическую готовность, механизмы внедрения инноваций и многое другое. Однако, к сожалению, Узбекистан в настоящее время в этот индекс не включен.

Вместе с тем, за последние годы Узбекистан получил суверенные кредитные рейтинги авторитетных рейтинговых агентств Fitch и Standard&Poor's на уровне «BB-» со стабильным прогнозом, что оценивает степень готовности государства своевременно и в полном объеме выполнять свои финансовые обязательства. Это также позволило в феврале успешно разместить пяти- и десятилетние еврооблигации на общую сумму $1 млрд.

Кроме того, Всемирный банк в своем последнем бюллетене называет прогресс реформ в Узбекистане «впечатляющим» и прогнозирует, что к 2021 году экономический рост республики достигнет 6% при условии поддержки рыночных реформ.

Однако, по нашему мнению, международные финансовые институты лишь ведут привычный дискурс, который они используют по отношению к странам, ранее проявлявшим осторожность во внешних заимствованиях. Вместе с тем общая картина социально-экономической жизни республики всё же отражает иные реалии.

Либерализация в административных оковах

Начавшаяся в 2017 году амбициозная программа либерализации, беспрецедентная для современной истории Узбекистана, выглядела многообещающе. Были поставлены задачи обеспечить открытость всех сфер жизни общества и построить конкурентоспособную рыночную экономику.

Однако содержание социальной и экономической политики не соответствует тому образу, в котором нас представляют иностранным инвесторам. Нужно умерить амбиции и понять, что иностранный инвестор не придет только на основе того, что об Узбекистане говорят по телевизору, что он размещает евробонды на европейском рынке и берет кучу займов у международных организаций.

Проведение эффективной фискальной политики? Поспешные шаги в утверждении новой редакции Налогового кодекса ни к чему хорошему не привели. Бизнес просто не принял условия, которые ему навязали, и ушел в тень. Разрабатывается новый Налоговый кодекс, и что делать бизнесу и населению с этой информацией? НДС снижен с 20 до 15%, но базовая ставка налога на прибыль юридических лиц повышена до 15%.

Неопределенность в налоговой и таможенной политике приводит к тому, что бизнес уклоняется от уплаты налогов — этому виной расширенный ранее перечень плательщиков НДС с дифференцированными ставками и непонятным механизмом исчисления.

Риски нехватки оборотных активов и неравные и необъективные налоговые условия — вот от чего убегает бизнес при такой фискальной политике, не говоря уже о кредитной, с «дорогими деньгами».

В законах не определено понятие и размер потребительской корзины и прожиточного минимума, что ставит в неопределенное положение и простых граждан, которые по текущей версии Налогового кодекса даже лишились не облагаемого налогом размера дохода (ранее он составлял 1 МРЗП).

Ускорение процессов перехода страны к конкурентной рыночной экономике? Рынок конкурентен только в том случае, когда в экономической структуре государственное участие минимально. В нашем же случае всё сводится к косметическим изменениям в монопольной позиции государства даже в отраслях, не относящихся к стратегическим.

Несмотря на все старания властей по реализации госпакетов акций среди бизнеса и иностранных инвесторов, институциональная доля государства в экономике всё же остается достаточно высокой. Высоки риски экспроприации (потери участия в бизнесе, в том числе за счет размытия доли).

Укрепление системы социальной защиты населения? Смешные по нынешним меркам размеры социальных выплат не позволят прожить и месяца не то что социально уязвимому, а даже обычному гражданину. На данном фоне популяризация предоставления населению госуслуг просто меркнет. Гражданам нужны не только и не столько услуги, а реальная защита со стабильными доступными ценами и тарифами, гарантиями материальной поддержки.

Развитие частного сектора и поддержка предпринимательства? В последнее время мы так увлеклись либерализацией, что забыли о малом бизнесе, который на фоне неопределенности в налоговой политике и дорогостоящих кредитов теряет необходимые условия для развития.

Высоки риски вернуться к ошибке прежних лет, когда значительная часть бизнеса не имеет достаточных стимулов для выхода из теневой экономики.

К тому же сокращение дисперсии малого бизнеса и индивидуального предпринимательства в экономической структуре и упор на финансирование кредитными институтами страны предпочтительно крупных проектов повышает риски экономической рецессии в среднесрочной перспективе.

Повышение эффективности использования ресурсов? В стране нет эффективной системы удовлетворения спроса на сырьевые ресурсы и материалы, которая бы препятствовала появлению монополиста.

Например, порядки, которые были внедрены на Товарно-сырьевой бирже по некоторым видам активов, просто абсурдны. Забирает весь торгуемый лот сырья или материалов тот покупатель, который предлагает на торгах наивысшую цену. А что делать остальным? Естественно, они будут покупать у того же поставщика с большей наценкой — из-за отсутствия времени и альтернатив.

Немного официальной статистики

По данным Центробанка Узбекистана, чистый приток прямых иностранных инвестиций (ПИИ) в 2018 году составил $624 млн, что в три раза меньше по сравнению c 2017 годом.

Такое снижение обусловлено увеличением объемов «возвращающихся» инвестиций в рамках соглашений о разделе продукции, которые составили $1 млрд в 2018 году ($524 млн в 2017 году). Значительные объемы средств в 2017 году были направлены иностранными инвесторами на строительно-монтажные работы по организации добычи минеральных ресурсов.

Квартальная динамика прямых иностранных инвестиций, млн долларов США

Источник: Центральный банк

Объемы чистых портфельных инвестиций иностранных инвесторов увеличились с $3 млн в 2017-м до $13 млн в 2018-м. Чистый приток прямых иностранных инвестиций в I квартале 2019 года составил $198 млн, что в два раза меньше прошлогоднего показателя за тот же период. Это обусловлено увеличением объемов репатриации по инвестициям в рамках соглашений о разделе продукции (СРП).

При этом чистый рост инвестиций в акционерный капитал, за исключением СРП, составил $158 млн, что на 60% больше по сравнению с аналогичным периодом прошлого года. Повторное инвестирование доходов иностранными инвесторами в I квартале 2019 года выросло на 6% по сравнению с аналогичным периодом прошлого года. Резкий рост объемов портфельных инвестиций на $1 млрд связан с успешным размещением еврооблигаций в начале текущего года.

Иностранные прямые и портфельные инвестиции, млн долларов США

Источник: Центральный банк

Эта статистика не раскрывает полной картины привлечения и освоения ПИИ. Так, по данным Министерства инвестиций и внешней торговли, по итогам I квартала освоено $783,3 млн ПИИ. По сравнению с аналогичным периодом 2018 года ($325,8 млн) рост составил $457,5 млн, или 2,4 раза.

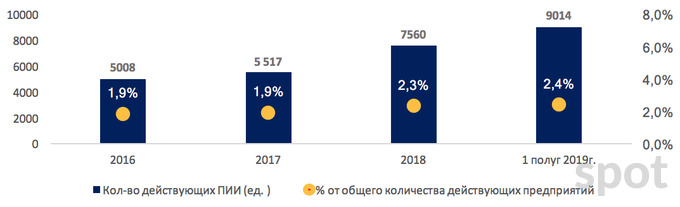

Еще один индикатор инвестиционной активности — количество предприятий с иностранными инвестициями. Так, по данным Госкомстата, на конец первого полугодия таких предприятий 9014. За полугодие их стало больше на 19,2% при том, что за весь 2018 год рост составил 37%. Преобладают здесь субъекты Российской Федерации, Турции, КНР, Казахстана и Кореи.

Динамика прямых иностранных инвестиций

Источник: Госкомстат

Рост ПИИ более чем в два раза наблюдается в металлургической отрасли (2,4 раза к периоду 2018 года), текстильной отрасли (2,7 раза), производстве продовольственных товаров (3,1 раза) и фармацевтической отрасли (6,3 раза). Необходимо отметить и рост в сфере проектов регионального подчинения — объемы ПИИ в регионы увеличились в четыре раза по сравнению с показателями 2018 года.

Инвестиционный потенциал Узбекистана

Ключевые факторы, привлекающие иностранные инвестиции в страну:

- богатые и диверсифицированные природные ресурсы (газ, золото, хлопок, гидроэнергетическая ресурсная база);

- социально-политическая, макроэкономическая и финансовая стабильность;

- сравнительно низкий уровень госдолга и комфортные валютные резервы;

- амбициозная государственная инвестиционная программа;

- масштаб емкости внутреннего рынка с населением в 33 млн;

- стратегическое географическое положение между Китаем и Европой.

В целом Узбекистан обладает преимуществом макроэкономической стабильности, которая в сочетании с текущими реформами открывает возможности в различных секторах экономики, будь то финансовые услуги, строительство или туризм. Инвестиционный потенциал на период следующих десяти лет, по мнению Boston Consulting Group, достигает $65 млрд, из которых на несырьевые отрасли приходится до $20 млрд.

Не в полной мере реализован инвестиционный потенциал таких традиционных для иностранных инвестиций отраслей, как топливно-энергетическая, горнодобывающая, сельское хозяйство и текстильное производство.

Также имеется значительный потенциал развития в относительно новых для Узбекистана секторах — финансово-банковском секторе, строительстве, телекоммуникациях и туризме.

При текущих низких процентных ставках в странах с развитыми рынками капитала Узбекистан с его быстрорастущим рынком, возможностью получения более высокой доходности выглядит привлекательным для иностранных инвесторов. Имеющиеся риски несут также в себе большие возможности.

Некоторые проблемы и прогресс

Вместе с признанными достижениями в сфере инвестиций сохраняется немало проблем и объективно трудных задач, требующих адресного решения.

Так, по сей день предприниматели сталкиваются с бюрократическими проволочками, особенно в части получения разрешений на строительство, регистрации собственности и внешнеторговых операций.

Несмотря на значительное улучшение своих позиций в мировых рейтингах, по индексу свободы ведения бизнеса Doing Business в 2019 году наша страна уступает таким торговым партнерам, как Россия, Казахстан и Кыргызстан, не говоря уже о развитых странах. В связи с этим президент утвердил дорожную карту по достижению как минимум 20-го места в рейтинге свободы ведения бизнеса к 2022 году.

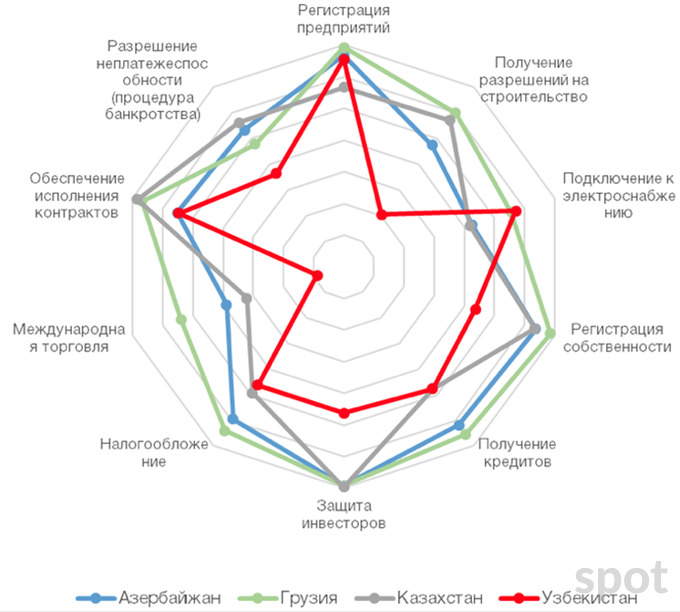

Сравнение индикаторов постсоветских стран с более высоким рейтингом — Грузия (6-е место), Азербайджан (25-е место) и Казахстан (28-е место) — демонстрирует, по каким направлениям мы отстаем.

Источник: Doing Business

Так, при относительно высоких показателях индикаторов «Регистрация предприятий» и «Подключение к электроснабжению» для улучшения общего рейтинга Узбекистану необходимо улучшить остальные показатели.

Нужно сократить количество, стоимость и сроки разрешительных процедур при строительстве, экспорте-импорте, повысить эффективность нормативно-правовой базы и качество судопроизводства при разрешении (урегулировании) неплатежеспособности предприятий. Также необходимо дальнейшее укрепление защиты прав миноритарных акционеров.

Несмотря на меры по увеличению доли частной собственности, сохраняется доминирующая роль госпредприятий в структуре производства ВВП, что негативно влияет на конкуренцию и отраслевую эффективность, в том числе в таких ключевых секторах, как энергетика, автопром, авиация, химическая и горнодобывающая промышленность.

Отечественный рынок ценных бумаг остается неразвитым, что препятствует привлечению через его механизмы и инструменты необходимых ресурсов для финансирования развития национальной экономики.

На фоне политики «дорогих денег» и отсутствия альтернатив такая ситуация приводит к неоправданному завышению кредитного потенциала рынков и росту спроса на кредитные ресурсы банков. Результат — рост себестоимости производства и повышение потребительских цен на внутреннем рынке.

Возвращаясь к мнению экспертов Boston Consulting Group — основными рисками для инвестиционной привлекательности страны они считают:

Зависимость Узбекистана от соседних стран

- Внутренняя нестабильность соседних государств потенциально может стать замедляющим фактором для развития.

- Узбекистан не имеет выхода к морю и окружен странами, которые тоже не имеют выхода к морю, — это требует развития эффективной инфраструктуры и логистической системы.

- Слабая диверсификация портфеля торговых партнеров: крупнейшие из них — Китай, Россия и Казахстан с общей долей в 45% от объемов внешней торговли страны.

- Возможный негативный эффект от замедления экономического роста в Китае или России.

- Сильная зависимость от отношений с соседними странами, через которые пролегают транзитные маршруты в Россию и Китай.

Возможные изменения в миграционных тенденциях

- Резкий рост безработицы и угроза социальной нестабильности в результате возвращения трудовых мигрантов из-за смены миграционной политики в странах их пребывания.

Быстрые изменения в регуляторной сфере

- Риски, связанные с принятием недостаточно проработанных законодательных актов.

Неопределенность и нестабильность цен на электроэнергию и энергоносители

- Риск социальной напряженности из-за повышения цен, особенно среди неблагополучных групп населения с низкими доходами.

- Инфляционные риски либерализации цен на фоне одновременной банковской реформы, которая призвана увеличить денежную базу.

В заключение хотелось бы отметить, что инвестиционный климат в Узбекистане, безусловно, улучшается. Повышается открытость страны, признаются трудности и проблемы, предпринимаются конкретные шаги по их преодолению. Растет интерес со стороны иностранных инвесторов, в том числе институциональных.

При условии сохранения темпа реформ, в том числе по либерализации финансового рынка, интеграции в мировые рынки капитала и созданию действенной системы защиты прав собственности, Узбекистан в ближайшем будущем может стать весьма привлекательной страной для инвестирования.

Ранее о своем опыте руководства компанией и ведения переговоров в Узбекистане специально для Spot рассказывал специалист по инвестициям и развитию глобального бизнеса Николас Гилани.