U-BSS — один из крупнейших IT-интеграторов на рынке Узбекистана и стран Центральной Азии. Компания разрабатывает и внедряет системы дистанционно-банковского обслуживания для всех сегментов клиентов, решения на базе искусственного интеллекта для автоматизации клиентского обслуживания (голосовые и текстовые боты, речевая аналитика, голосовая биометрия), база знаний. Кроме того, U-BSS внедряет системы информационной безопасности, оказывает услуги по аутстаффингу и заказной разработки. Продукты компании востребованы в банковской сфере, страховании, телекоме, ритейле, медицине, ЖКХ и госсекторе.

Как вы оцениваете рынок дистанционного банкинга в Узбекистане?

В финансовом секторе Узбекистана сложилась достаточно высокая конкуренция среди поставщиков систем ДБО для физических лиц и, в целом, среди мобильных приложений и сервисов для клиентов. Для сегмента корпоративных клиентов рынок пока еще не так насыщен предложениями вендоров. Это объясняется тем, что для систем ДБО этого сегмента необходимы более глубокие опыт и экспертиза, а также технологическая зрелость, которые пока не могут предложить многие разработчики.

Наши решения успешно апробованы и длительное время эксплуатируются не только в Узбекистане (ANORBANK, Ipoteka Bank, «Ориент Финанс Банк»), но и на других рынках. Предлагая свою платформу банкам Узбекистана, мы привносим ценности, процессы и методологию, которые сформировались на рынках с более высоким уровнем цифровизации финансовых услуг и клиентского сервиса.

Таким образом, наше решение содержит не только богатую функциональность для различных категорий клиентов (микро-, малый, средний и крупный бизнес, а также розница), но и позволяет быстро силами вендора, банка или партнёра адаптировать решение под потребности заказчика, в том числе благодаря программам обучения, наличию SDK (Software Development Kit) и возможности предоставления исходных кодов прикладного и фронтального слоя.

Почему важно строить экосистемы и насколько актуальна эта тенденция в мире и в Узбекистане в частности?

В Узбекистане, как и во всем мире, экосистемы активно развиваются. Это важный шаг для улучшения качества жизни клиентов и упрощения ведения бизнеса, улучшения взаимодействия с различными сервисами. Удобство использования и экономия времени — главные преимущества для пользователя, потому что экосистемы объединяют различные сервисы в одном месте и клиент получает все необходимые услуги через единую платформу, может видеть всю информацию в едином окне. Кроме того, благодаря экосистемному подходу многие услуги становятся выгоднее для клиентов. А банки, в свою очередь, получают дополнительный комиссионный доход и привлекают больше клиентов.

В чем разница между маркетплейсом и экосистемой?

Маркетплейс — это платформа, на которой встречаются продавцы и покупатели. Экосистема — это нечто большее, это сложная система, включающая в себя и маркетплейс в том числе. В экосистеме все сервисы интегрированы с системой ДБО: единая авторизация и аутентификация в сервисах, простая оплата без ввода реквизитов, все услуги связаны между собой единым интерфейсом.

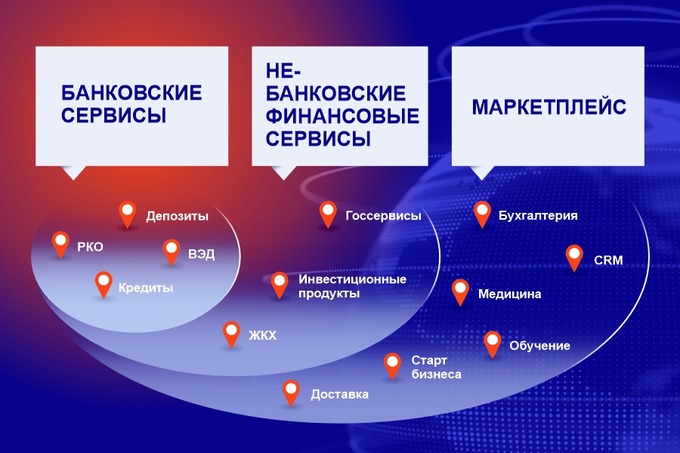

Если говорить про экосистему для юридических лиц, то она может состоять из следующих направлений:

- Классические банковские инструменты (кредиты/депозиты, вклады и другие).

- Дополнительные финансовые сервисы (лизинг, факторинг, брокерское обслуживание).

- Вспомогательные сервисы для бизнеса (gov.uz, mehnat.uz, электронный документооборот, юридические и HR-услуги, логистические услуги, организация командировок).

- Другие продукты и услуги (доставка еды, подарки, онлайн-магазины, туристические сервисы, и прочее — это и есть своего рода маркетплейс).

Каковы особенности внедрения и сопровождения маркетплейса и экосистемы?

При создании экосистемы и маркетплейса важным является выбор правильной платформы с независимым сервисом аутентификации и авторизации. Это необходимо, чтобы подключать различные сервисы, использовать единый логин и пароль клиента для доступа ко всем сервисам, а также иметь возможности для быстрого масштабирования и разработки своими силами или силами партнёра. Платформа должна гибко настраиваться под клиента и предлагать возможность быстрой доработки.

Важным является опыт вендора в финтехе, его экспертиза в кибербезопасности, наличие достаточных ресурсов и возможность их быстрого масштабирования. Также необходимо обеспечить возможность совместной разработки решения вендором, заказчиком или партнёром.

Но основное — это желание банка растить свой бизнес, привлекать новых клиентов и зарабатывать.

Насколько экосистемы в целом и банковские в частности, популярны в Узбекистане?

В Узбекистане отчетливо прослеживается тренд на создание банковских экосистем, пока, в основном, для физических лиц.

Лидеры рынка предлагают экосистемы для физических лиц, поэтому их приложения максимально популярны среди населения Узбекистана. У них первыми появляется новая функциональность, при этом в последнее время всё чаще добавляются сервисы, которые позволяют удобно взаимодействовать между физическими и юридическими лицами.

С точки зрения юридических лиц, рынок только начинает зарождаться. Популярные сервисы тоже пытаются войти в эту нишу, предлагая всё больше услуг для юридических лиц. Однако, эта область в большей степени принадлежит банкам, нежели финтех-сервисам, поскольку существуют особенности работы с физическими и юридическими лицами в Узбекистане.

Как вы знаете, у физических лиц есть два основных процессинга: вы можете получить почти из любого банковского, финансового или телеком приложения доступ к своим картам. Однако, для юридических лиц ситуация сложнее и юрлица в основном пользуются расчётными счетами. Соответственно, речи о полноценном Open Banking пока что нет. Поэтому получить выписки со счетов других банков практически невозможно. В связи с этим, те банки, которые смогут обеспечить хорошие условия банковского обслуживания, смогут привлечь большее количество клиентов и повысить охват через маркетплейсы и экосистемы. Поэтому в ближайшее время я прогнозирую активное развитие экосистем.

Чем полезна и перспективна экосистема?

Прежде всего, для клиентов — это возможность получать дополнительные услуги и сервисы в ДБО, использовать безопасные и удобные способы оплаты. Клиенты ценят быстрое и удобное обслуживание, поэтому они становятся лояльнее и редко уходят в другой банк, даже если другие банки предлагают более выгодные условия обслуживания.

Исследования показывают, что чем больше сервисов использует клиент в банке, тем больше его время «жизни» в этом банке. А все это — прямые доходы для банка.

Помимо прочего, для банков — это усиление бренда, повышение его известности, привлечение новых клиентов и рост бизнеса.

Банк решил создать экосистему. Как найти и выбрать вендора и интегратора? На что стоит обратить внимание? Каковы особенности такого проекта?

Прежде всего, банку стоит обратить внимание на опыт компании в данной сфере: репутацию, отзывы клиентов, партнеров, опыт партнёра на рынке и технологическую составляющую платформы. Безусловно, необходимо учитывать сроки и стоимость реализации. Это не простой выбор, потому что нужно пообщаться с большим количеством вендоров, поговорить с архитекторами, понять планы по развитию, насколько безопасно ведется разработка, как часто проводится аудит системы.

Расскажите об успешном примере банковской экосистемы?

Наиболее успешные примеры экосистем, особенно в части юридических лиц, находятся за периметром Узбекистана. Самым крупным и успешным примером является российский «Сбербанк», юридическими клиентами которого являются более 3 млн компаний, физическими — более 107 млн человек.

«Сбер» успешно интегрировал более 100 сервисов для юридических лиц в систему ДБО, а также разработал сервис аутентификации и авторизации для работы и в ДБО, и во внешних сервисах. При этом, когда клиент входит по своему идентификатору в личный кабинет партнёра банка, то компания-партнёр автоматически получает из базы все необходимые данные: ИНН, номер телефона, номер расчетного счета, адрес для доставки заказа.

Какой банк в Узбекистане может повторить успех «Сбера»?

На самом деле экосистему может создать любой банк, который обладает достаточными амбициями и ресурсами. Но, скорее всего, первые успехи будут у Kapitalbank (Uzum), который уже активно занимается этой задачей. Однако, не стоит сбрасывать со счетов финтех-компании, например, Click и Payme. Хотя они и не имеют банковской лицензии, но все же могут предложить ряд сервисов, в том числе и потому, что были недавно приобретены банками.

Что ваша компания может предложить банкам Узбекистана для построения экосистемы?

Прежде всего, мы предлагаем платформу с выделенным сервисом авторизации и аутентификации, опытную команду, знающую рынок и специфику. Также предоставляем качественную систему ДБО в виде Web- и мобильных приложений, интеграционную платформу для построения связей с сервисами банка и внешними сервисами, речевую аналитику для контактных центров и голосовую биометрию, AI чат-боты и базу знаний.

Наша специализация — построение омниканальной среды обслуживания в рамках экосистемы, ДБО, КЦ, сайта и банковских отделений. Мы готовы предложить свои компетенции в плане разработки, архитектуры и безопасности, мы можем предоставить опытных специалистов любого уровня для масштабирования команды банка или других заказчиков.

Также мы можем предложить решение для физюрика (клиент, который одновременно является физическим и юридическим лицом), объединив личные кабинеты и приложения. Таким образом клиенты получат возможности SuperApp для работы с банком.

Сколько в среднем стоит такое решение?

Стоимость очень сильно зависит от количества клиентов в банке, зрелостью его IT-систем и только за систему ДБО без внедрения может начинаться — от $150 тысяч. В зависимости от объёма пожеланий стоимость может перевалить за несколько миллионов долларов. Внедрение и доработка может осуществляться как нашими силами, так и банком или его партнёром, поэтому мы открыты также для IT-интеграторов, которые работают на финансовом рынке Узбекистана. Для них предусмотрены особые партнёрские условия и обучение команды, начиная от аналитика, заканчивая тестировщиками, DevOps-специалистами и инженерами сопровождения.

На правах рекламы.